Börsenkurse:

Risikolust, Angst und persönliche Erfahrungen steuern Aktienkäufe [27.03.17]

Projekt der Uni Hohenheim untersucht, wie die persönliche Biografie, Erwartungen, Erfahrungen und Krisenerlebnisse das Verhalten der Aktienanleger beeinflussen / Ein Werkstattbericht

Enge Verbindungen zur Politik, der gute Ruf eines Unternehmens oder einfach die Lust am Risiko: Verschiedene Faktoren könnten beeinflussen, welche Aktien Anleger kaufen. Auch persönliche Krisenerfahrungen der Anleger und Medienberichte über mögliche Kursverluste spielen augenscheinlich eine Rolle. Anhand von historischen Dokumenten aus den Jahren 1897 bis 1931 untersucht die Universität Hohenheim, wie Anleger sich verhalten – besonders in Krisenzeiten. Die DFG fördert das Projekt mit 354.027 Euro. Damit gehört es zu den Schwergewichten der Forschung an der Universität Hohenheim.

Der ideale Aktienanleger informiert sich und stellt sein Portfolio dann nach rationalen Gesichtspunkten zusammen – dass diese Vorstellung selten der Realität entspricht, zeigt sich in wiederkehrenden Börsenkrisen. Wirtschaftshistorikerin Prof. Dr. Sibylle Lehmann-Hasemeyer geht davon aus, dass psychologische und sozio-ökonomische Faktoren und gemachte Erfahrungen eine große Rolle im Verhalten von Anlegern spielen.

„Das beginnt mit der Frage: Wer kauft eigentlich Aktien?“, erklärt Prof. Dr. Lehmann-Hasemeyer. „Ein junger Arbeitnehmer investiert anders als ein Großindustrieller im Rentenalter.“

Die persönliche Biografie sei ausschlaggebend für das Kaufverhalten. „Einschneidende Ereignisse wie Kriege und Wirtschaftskrisen wie die Hyperinflation 1923 hinterlassen ihre Spuren. Wer ein solches Erlebnis mitgemacht hat, ist wahrscheinlich sehr viel vorsichtiger und risikoscheuer als jemand jüngeres, der das nicht erlebt hat.“

Hinzu kämen Faktoren wie der Charakter, der Zugang zu Informationen oder auch der persönliche Bezug zu einem Unternehmen in der Nähe. Besonders in wirtschaftlichen Krisenzeiten ließen sich außerdem viele Anleger von Herdenverhalten lenken, folgten also unüberlegt und irrational dem Verhalten der Masse.

Aus der Geschichte lernen

Um diese Faktoren näher zu untersuchen, kombiniert das Team um Prof. Dr. Lehmann-Hasemeyer eine Reihe von Quellen aus der krisengebeutelten Zeit zwischen 1897 und 1931. Die gewählte Zeitspanne hat neben ihrer historischen Brisanz jedoch auch einen pragmatischen Hintergrund: „An detaillierte, aktuelle Informationen zu Aktienanlegern kommen wir heute aus Datenschutzgründen kaum heran“, bedauert Prof. Dr. Lehmann-Hasemeyer.

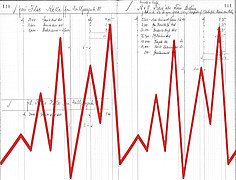

In mühsamer Handarbeit sammelt und analysiert das Forscherteam daher die Börsenkurse von zeitweise bis zu 150 Banken, die zwischen 1897 und 1931 an der Berliner Börse notiert waren und seit 1897 ihre Finanzen offenlegen mussten. Aufsichtsratslisten, interne Akten, Hauptversammlungslisten und Briefe an die Aktionäre geben Einblicke in die Unternehmen, hinzu kommen zeitgenössische Zeitungsberichte und private Unterlagen von Aktionären.

Aus diesem Quellen-Mosaik will das Team Erkenntnisse über das Verhalten von Aktienanlegern ableiten, die sich auf die heutige Zeit übertragen lassen. „Auch heute noch haben Medienberichte, Erwartungen an Politik und Unternehmen oder auch die Prägung durch einschneidende Krisenereignisse einen Einfluss auf das Verhalten von Anlegern“, ist sich Prof. Dr. Lehmann-Hasemeyer sicher.

Erwartungen an Unternehmen und Politik steuern das Kaufverhalten mit

So war zum Beispiel öffentlich bekannt, welche Unternehmen Politiker in ihren Aufsichtsräten sitzen hatten. „Anleger, die diese Information hatten, rechneten möglicherweise damit, dass die Unternehmen von der Politik begünstigt oder im Krisenfall gerettet werden.“

Solche Erwartungen an die Politik spielten noch heute eine Rolle: zum Beispiel bei Banken, die als „too big to fail“ gelten, also so groß sind, dass ihr Untergang Probleme für das ganze Wirtschaftssystem nach sich ziehen würde.

„Es gibt eine implizite Garantie, dass solche Banken gerettet werden. Das ist auch heute noch ein wichtiges Mittel zur Stabilisierung: Wenn die Rettung einer kriselnden Bank zu scheitern droht, verkaufen unsichere Anleger hastig ihre Aktien und besiegeln dadurch erst recht den Untergang der Bank.

Risikolust und Herdenverhalten

Hinter diesem sogenannten Herdenverhalten steckt Unsicherheit der Anleger, vermutet Prof. Dr. Lehmann-Hasemeyer. „Unsichere Anleger beobachten genau, wie sich andere Aktionäre verhalten. Verkaufen diese vermehrt Aktien einer bestimmten Bank, gehen die unsicheren Anleger davon aus, dass die anderen Aktionäre mehr wissen als sie, zum Beispiel über drohende Schwierigkeiten der Bank. Anstatt sich selbst ein Bild zu machen, folgen sie schnell dem Beispiel der anderen.“

Am entgegengesetzten Extrem finden sich die risikofreudigen Anleger, die zu viel Vertrauen in sich selbst und ihre Investitionen haben: Sie blenden negative Signale aus und verspüren keinerlei Unsicherheit. „Beides sind irrationale Verhaltensweisen, die sich vermutlich aus der Biographie des Einzelnen erklären lassen.

Auf die Ebene des Einzelnen geblickt

Einen genaueren Blick auf solche Einzelbiographien erlaubt ein Fund, den das Team von Prof. Dr. Lehman-Hasemeyer im Wirtschaftsarchiv Baden-Württemberg gemacht hat: In dem an die Universität angegliederten Archiv lagern Geheimbücher mit den privaten Aktien-Portfolios von Industriellen. „In manchen der Bücher finden sich noch Notizen und Anmerkungen zum Kauf der Aktien“, schwärmt Prof. Dr. Lehmann-Hasemeyer. Der wertvolle Fund soll Aufschlüsse darüber geben, welche Überlegungen beim Kauf und Verkauf der Aktien ausschlaggebend waren.

Auch die Auswirkungen von Krisen, so hofft Prof. Dr. Lehmann-Hasemeyer, lassen sich an diesen privaten Dokumenten ablesen – zum Beispiel, wenn ein Aktionär in wirtschaftlich turbulenten Zeiten lieber in ein regionales Unternehmen investiert, zu dem er vielleicht persönlichen Bezug hat. „Damit wollen wir die Frage beantworten, nach welchen Mechanismen sich Anleger verhalten, wenn zum Beispiel die Preise keine verlässliche Orientierung mehr bieten und selbst der Ruf als krisensicheres Unternehmen nicht mehr viel Sicherheit gibt.“

Anleger und Aktienkurse – wer bestimmt über wen?

Nach dem Ende seiner dreijährigen Laufzeit könnte das Projekt eine lange für sicher gehaltene Annahme der Finanzforschung auf den Kopf stellen, glaubt Prof. Dr. Lehmann-Hasemeyer. „Bislang gehen wir davon aus, dass die Märkte die Anleger beeinflussen. Werden die Märkte unberechenbarer, so die Deutung, zieht das risikofreudigere Anleger an.“

Genau das Gegenteil könnte auch der Fall sein, vermutet die Wirtschaftswissenschaftlerin: „Es könnte doch sein, dass Aktienkurse erst durch risikofreudige Anleger unberechenbar werden."

Hintergrund: „Expectations and experience: What governed investment in banking stocks (1897 to 1931)“

31,2 Millionen Euro an Drittmitteln akquirierten Wissenschaftler der Universität Hohenheim 2015 für Forschung und Lehre. In loser Folge präsentiert die Reihe „Schwergewichte der Forschung“ herausragende Forschungsprojekte mit einem finanziellen Volumen von mindestens 250.000 Euro bei den Experimental- bzw. 125.000 Euro bei den Sozial- und Gesellschaftswissenschaften.

Das Projekt „Expectations and experience: What governed investment in banking stocks (1897 to 1931)” fördert die DFG mit 354.027 Euro. Es läuft noch bis 2019.

Text: Barsch / Klebs

Kontakt für Medien:

Prof. Dr. Sibylle Lehmann-Hasemeyer, Universität Hohenheim, Fg. Wirtschafts- und Sozialgeschichte mit Agrargeschichte

T 0711 459 23518, E slehmann@uni-hohenheim.de